ATP leverer en livslang og garanteret pension

ATP’s rolle er at levere økonomisk grundtryghed sammen med folkepensionen, når vores medlemmer rammer pensionsalderen. Derfor har ATP ét enkelt produkt: en livslang og garanteret pension.

ATP er en kollektiv og solidarisk pensionsordning med ét formuefællesskab, ét bonuspotentiale og én omkostningseffektiv administration. Det er muligt, fordi der kun er ét produkt, ATP Livslang Pension, på hylden.

ATP’s formue tilhører medlemmerne, og derfor har ATP ikke en egenkapital. ATP’s formue kan grundlæggende opdeles i to:

- De fordelte midler, der bruges til at dække de livslange garanterede pensioner (ATP’s garantier),

- De ufordelte midler, der fungerer som en kollektiv buffer (ATP’s bonuspotentiale)

ATP’s investeringsstrategi er indrettet efter den rolle, ATP spiller i det danske pensionssystem. Som en del af den såkaldte grundpension sammen med folkepensionen, er formålet at levere en livslang og garanteret pension, der tilstræbes realværdisikret over tid. Og derfor er der én strategi for de fordelte midler, og en anden strategi for de ufordelte midler.

ATP LIVSLANG PENSION: Garantibidrag og bonusbidrag

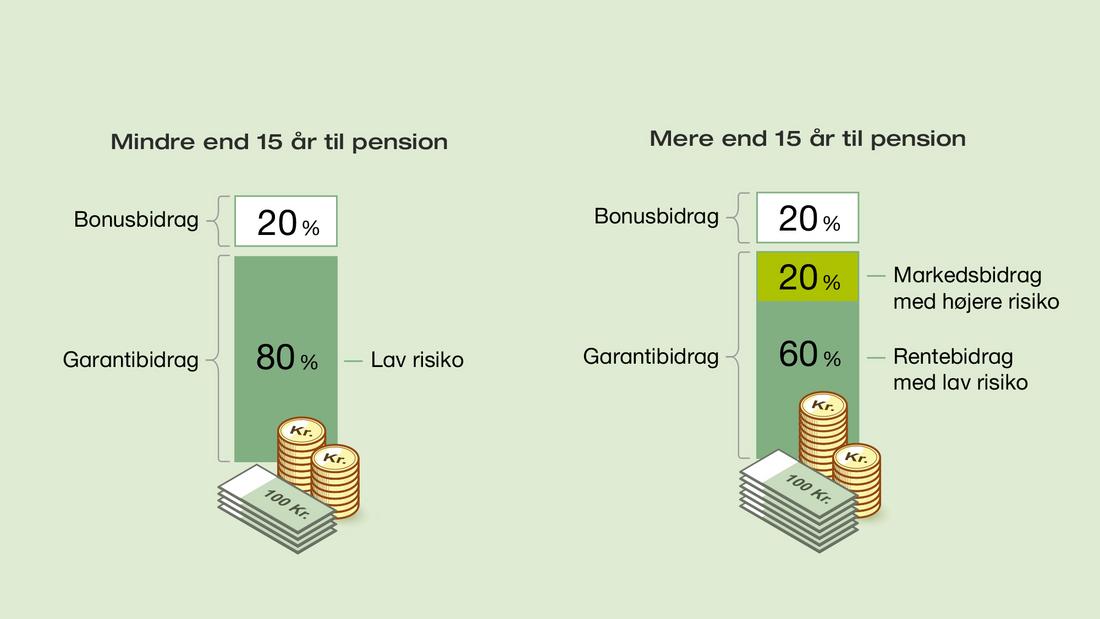

De overordnede principper i ATP’s forretningsmodel er, at 80 pct. af indbetalingerne, garantibidraget, sættes til side til optjening af pension og er garanteret, hvad angår levetid, fra indbetalingstidspunktet. De resterende 20 pct., bonusbidraget, er midler, der via bonuspotentialet investeres for over tid at kunne forhøje medlemmernes pension, og som samtidig er et værn imod uforudsete udgifter som f.eks. uventede stigninger i levetiden.

Fra og med 2022 opdeles garantibidraget i to dele (markedsbidraget og rentebidraget) for de medlemmer, der har mere end 15 år til folkepensionsalderen for på den måde at opnå en forventet højere garanteret pension.

Den pension, der optjenes for markedsbidraget, kaldes livrente med markedseksponering. Her investerer ATP med mere risiko for at få et højere afkast og dermed en højere pension. Når der investeres med højere risiko, så kan der ske tab, og derfor vil den optjente pension af disse bidrag svinge over tid. Et eventuelt tab har ikke nødvendigvis stor betydning, hvis ATP indhenter det tabte, inden medlemmet skal på pension. Det er derfor, at livrente med markedspension alene omfatter medlemmer med mere end 15 år til folkepension. For at undgå en væsentlig forringelse af den samlede pension kort før folkepensionsalderen bliver den pension, der er optjent med markedsbidrag, gradvist investeret som rentebidraget over de sidste 15 år frem mod folkepensionsalderen. Dermed vil både pension optjent via rentebidrag og via markedsbidrag være garanteret for det enkelte medlem, både hvad angår levetid og forrentning, og pensionens størrelse er sikret fra folkepensionsalderen. Pensionen vil stadig løbende kunne blive forhøjet med bonus.

I forbindelse med udformningen af livrente med markedseksponering afvejede ATP’s bestyrelse hensynet til en forventet højere pension (som taler for, at en højere andel af garantibidraget benyttes som markedsbidrag) mod hensynet til stabilitet og forudsigelighed (der taler for, at en lavere andel af garantibidraget benyttes som markedsbidrag). Baseret på disse overvejelser og hensynet til særligt dem, for hvem en stabil og forudsigelig ATP-pension betyder mest, besluttede ATP’s bestyrelse og Folketinget i forbindelse med lovbehandlingen i 2021, at maksimalt 25 pct. af garantibidraget kan benyttes som markedsbidrag.

Et væsentligt element i ATP’s forretningsmodel er, at der for både rentebidraget og markedsbidraget garanteres en forventet levetid fra indbetalingstidspunktet. Dermed er det kollektivet, der via det fælles bonuspotentiale påtager sig risikoen for, at levetiden for medlemmerne udvikler sig anderledes end forventet. Et andet væsentligt element er også, at det fortsat er for hele garantibidraget, at der er ret til fremtidig bonusudbetaling og dermed højere pension via det fælles bonuspotentiale. Det er endnu en del af den solidariske og kollektive ordning, som ATP sikrer for alle medlemmer.

Ændret afdækningsstrategi

Med Folketingets tilpasning af ATP-loven fra 2021 blev der givet mulighed for, at ATP kan implementere en ændret afdækningsstrategi for at kunne øge det samlede investeringsafkast, samtidig med at de livslange pensioner fortsat garanteres med meget stor sikkerhed. Den ændrede afdækningsstrategi, der træder i kraft i 2023, bygger på det særlige ATP-karakteristika, at medlemmerne får udbetalt en livsvarig og garanteret pension, der påbegyndes ved folkepensionsalderen. Dermed kender ATP med megen stor sikkerhed de fremtidige udbetalinger og kan investere langsigtet. Ændringen øger ATP’s samlede investeringsrisiko, fordi den ændrede afdækningsstrategi indebærer, at der oven i den eksisterende renteafdækning af de garanterede pensioner tilføres en mængde aktiver med højere risiko og et højere forventet afkast. Dermed er der basis for at skabe et højere afkast i afdækningsporteføljen og på den måde øge bonuspotentialet, som bruges til løbende at kunne forhøje ATP-pensionen.

Den samlede risiko vil også efter justering af ATP Livslang Pension være mindre end i et typisk markedsrenteprodukt, hvilket er en naturlig følge af, at ATP netop leverer en livslang garanteret pension.