Gearing og ATP

Gearing har i de sidste 20 år hjulpet ATP med at levere en livslang og garanteret pension til medlemmerne.

ATP investerer med høj risiko i den del af vores investeringer, der bygger på ATP’s ufordelte midler, bonuspotentialet. Bonuspotentialet stammer fra de 20 pct. af indbetalingerne fra vores medlemmer, som ikke skal bruges til at kunne garantere en bestemt udbetaling på pensionstidspunktet, samt fra investeringsafkastet over tid. Det er således en mindre del af den samlede formue.

Bonuspotentialet er ATP’s risikokapital, og afkastet herfra skal over tid dels kunne dække uforudsete udgifter, dels medvirke til at realværdisikre de livslange pensioner. Det er ud af bonuspotentialet, at ATP’s bestyrelse beslutter at tildele bonus – og dermed forhøje medlemmernes pensioner. Derfor fastlægger ATP en investeringsstrategi med et risikoniveau og en risikostyring, hvor bonuspotentialet bliver investeret, så afkastet maksimeres under hensyntagen til, at risikoen for, at hele bonuspotentialet tabes, holdes på et lavt niveau.

ATP investerer således bonuspotentialet med høj, men kalkuleret risiko. Et vigtigt element, der muliggør den ønskede risiko, er, at bonuspotentialet kan låne internt fra afdækningsporteføljen. Det betyder, at der reelt er flere midler at investere, end hvad bonuspotentialet i sig selv udgør. Det interne lån er muligt, fordi en stor del af renteafdækningen består af renteswaps, der ikke binder likviditet.

Metoden kendes også under det finansielle udtryk ”gearing” og er et velkendt værktøj i investeringsverdenen, hvor man via lånefinansiering eller finansielle instrumenter tager en kalkuleret, højere risiko. Gearing øger gevinsten i positive investeringsår, mens tab omvendt forstærkes, når markederne er negative.

I modsætning til mange andre investorer, der gearer med lånte penge fra f.eks. en bank, er der i ATP’s tilfælde tale om et internt lån – altså en optimering af ATP’s samlede midler. Bonuspotentialet låner fra frie midler i ATP for at kunne investere med den ønskede risiko og dermed øge de afkast, vi over tid skaber med midlerne fra bonuspotentialet.

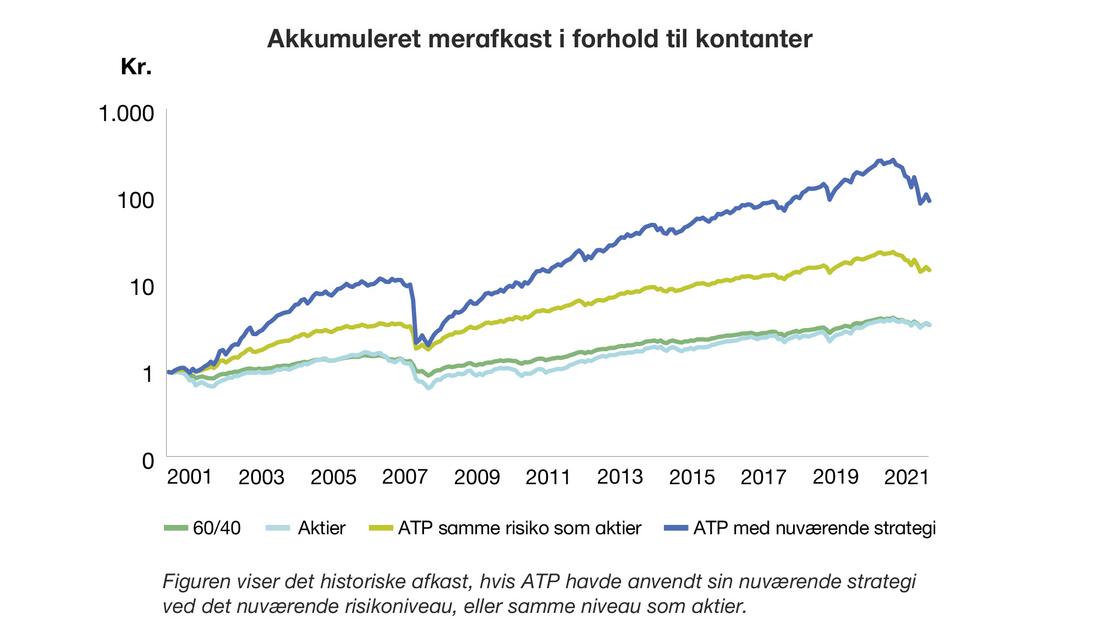

ATP har stor respekt for gearing som instrument og bruger det derfor velovervejet og i overensstemmelse med den dertil hørende risikostyring og overvågning. ATP har brugt gearing som investeringsværktøj i mere end 20 år, og gearing er en væsentlig forklaring på de høje afkast i samme periode. Afkast, der er blevet brugt til at hæve ATP-pensionen flere gange, senest i 2021.

Gearing skal ses i sammenhæng med, at ATP bruger størstedelen af indbetalingerne på at investere i lange, sikre obligationer. Det betyder, at vi med megen stor sikkerhed kan opfylde medlemmernes garantier og udbetale de lovede pensioner. Dermed vægtes sikkerhed over afkast. Da vi endvidere tilstræber at kunne realværdisikre pensionerne, skal de frie midler, bonuspotentialet, investeres med højere risiko, hvorfor vi benytter gearing. En styret og ansvarlig brug af gearing medvirker således til at skabe bedre afkast, end det ellers ville være muligt.

Det interne lån og bonuspotentialets egne midler samles i investeringsporteføljen, der investerer diversificeret, både i forhold til aktivtyper, risikofaktorer og mellem likvide og illikvide aktiver. Risikoen er høj målt i forhold til selve bonuspotentialet, men betydeligt mindre, når der måles i forhold til medlemmernes samlede formue i ATP. Og risikoen er nødvendigvis høj, fordi afkastet skal være med til at realværdisikre de livslange pensioner, ligesom ATP har en almindelig forpligtigelse til at arbejde for høje afkast, da det er i medlemmernes interesse.

Med gearing følger muligheden for højere afkast. Men man risikerer også større tab. Balancen mellem muligheden for et højt langsigtet afkast mod risikoen for at tabe bonuspotentialet styres via en dynamisk tilgang. Når ATP’s reserver – bonuspotentialet – vokser, øger vi risikoen samlet set. Omvendt når de økonomiske reserver svinder; så reducerer vi investeringsrisikoen. På grund af det faldende bonuspotentiale i 2022, reducerede ATP risikoen løbende over året. Dermed er det ikke afgørende, hvor høj gearingssatsen er. Men mere hvordan risikoen styres og er skruet sammen.